Giảm thuế, giảm lãi suất, hỗ trợ tiền mặt cho dân... là những giải pháp đang được nghiên cứu với quy mô lớn chưa từng có. Song việc tính toán 'liều lượng' phải phù hợp với tình hình thực tế để không khiến việc hỗ trợ gây ‘phản ứng phụ’.

Đó là điều được PGS.TS Phạm Thế Anh, Đại học Kinh tế Quốc dân, chia sẻ trong cuộc trò chuyện với PV. VietNamNet.

- Thưa ông, thông tin về một chương trình hỗ trợ người dân, doanh nghiệp, phục hồi kinh tế với quy mô dự kiến lên tới hàng trăm nghìn tỷ (tương đương hàng chục tỷ USD) thông qua giảm thuế phí, giảm lãi suất... đang gây sự chú ý. Khi những thông tin này được đưa ra, ông là một trong những chuyên gia cảm thấy băn khoăn. Vì sao như vậy, thưa ông?

PGS.TS Phạm Thế Anh: Cơ bản quan điểm của tôi khác với quan điểm của một số bộ ngành về dư địa tài khóa và tiền tệ cho các biện pháp hỗ trợ. Tất nhiên, tôi vẫn ủng hộ các biện pháp hỗ trợ người dân và doanh nghiệp. Thế nhưng, trước khi hỗ trợ thì phải nhận biết được rủi ro, xác định được dư địa tài khóa và tiền tệ đúng, từ đó mới thiết kế được quy mô hỗ trợ, nguồn tài trợ và thời gian hỗ trợ được phù hợp. Nếu chỉ nói dư địa tài khóa, tiền tệ còn nhiều thì có thể không đúng với thực tế, sẽ gây ra rủi ro.

Cần phải xác định rõ không gian tài khóa và tiền tệ để thiết kế chính sách phù hợp.

|

| PGS.TS Phạm Thế Anh |

- Vậy theo ông, dư địa tài khóa và tiền tệ có còn nhiều để tung ra những chính sách hỗ trợ quy mô lớn hay không?

Chúng ta không nên chỉ nhìn vào quy mô gói hỗ trợ người dân, doanh nghiệp của Việt Nam mà phải nhìn tổng thể thâm hụt tài khóa của Việt Nam so với các nước khác. Có ý kiến so sánh chi hỗ trợ của Việt Nam chỉ bằng 2,5% GDP trong khi các nước khác chi hỗ trợ đến 10% GDP là chưa phù hợp.

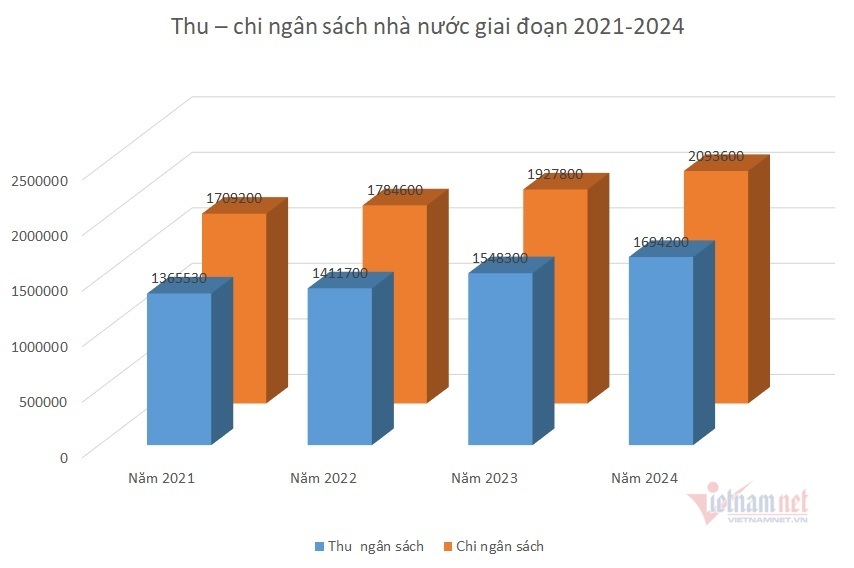

Bởi vì, chi hỗ trợ chỉ là một phần trong tổng chi ngân sách của Việt Nam. Cho nên, để xác định được việc nới lỏng tài khóa, tiền tệ là bao nhiêu thì phải nhìn rõ mức độ thâm hụt ngân sách của nước ta.

Thâm hụt ngân sách của Việt Nam trong điều kiện bình thường cũng gần bằng mức thâm hụt ngân sách của các nước trong điều kiện họ đang tung ra những chính sách hỗ trợ tài khóa lớn. Cụ thể, nếu so với các nước trong ASEAN-5 như Thái Lan, Philippines, Indonesia - những quốc gia có nhiều đặc điểm tương đồng, thì thấy rằng thâm hụt ngân sách của Việt Nam luôn vào khoảng 4% GDP, trong khi các nước đó sau khi đã tung ra hàng loạt chính sách hỗ trợ mức thâm hụt cũng chỉ 4-5% GDP.

|

| Giai đoạn tới, Việt Nam vẫn sẽ trong trạng thái thâm hụt ngân sách, chi nhiều hơn thu. |

Nếu thấy các nước chi hỗ trợ 10% GDP mà chúng ta cũng tung thêm quy mô gói hỗ trợ tương tự thì sẽ khiến ngân sách thâm hụt nặng nề. Cho nên, khuyến nghị của tôi là, khi nói về chính sách hỗ trợ, thì việc đầu tiên là cần xác định mức thâm hụt ngân sách mà Việt Nam có thể chịu đựng, từ mức thâm hụt đó mới xác định các gói hỗ trợ. Tiếp theo, dựa trên giới hạn thâm hụt đó, phải điều chuyển tiền từ các nguồn khác sang như tiết kiệm chi, cắt giảm các nguồn chi chưa cần thiết,... sau cùng mới là đi vay mới để dành cho gói hỗ trợ.

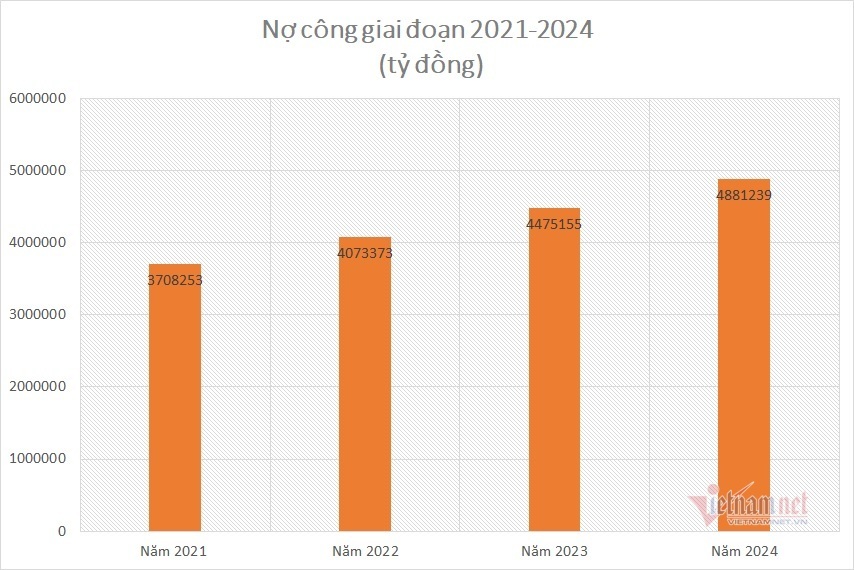

Có ý kiến cho rằng nợ công của Việt Nam vẫn đang thấp nên có thể vay nợ thêm, nhưng nợ công thấp là do Việt Nam đã điều chỉnh quy mô GDP, khiến GDP tăng lên và làm các chỉ số nợ công theo GDP giảm xuống. Còn thực tế, quy mô nợ công trên tổng thu ngân sách và chi trả nợ trên tổng thu ngân sách ngày càng tăng. Nếu tính số nợ tuyệt đối thì nợ công tiếp tục tăng.

Theo số liệu được Bộ Tài chính ước tính gần đây, nợ công năm 2022 sẽ vượt 4 triệu tỷ đồng, gấp khoảng 3 lần thu ngân sách nhà nước và đến năm 2025 tiệm cận gần mức 5 triệu tỷ đồng. Do đó, để tính toán mức độ rủi ro của nợ công, cần phải so với tốc độ thu ngân sách, trong khi thu ngân sách hiện nay vẫn rất bấp bênh phụ thuộc vào bán đất đai, bán DNNN.

Những năm tới đây, các nguồn thu về bán đất đai, bán vốn nhà nước ít đi thì mức nợ công trên tổng thu ngân sách sẽ ngày càng lớn.

|

| Nợ công vượt mốc 4 triệu tỷ đồng, năm 2024 tiệm cận 5 triệu tỷ đồng |

Đừng nghĩ rằng dư địa tài khóa hay tiền tệ của Việt Nam còn nhiều để rồi thiết kế các chính sách hỗ trợ không phù hợp thực tế, để rồi phải đi vay mới hay in thêm tiền ra cho mục tiêu hỗ trợ thì sẽ không đúng.

Ngoài ra, không nên tính dự trữ ngoại hối như một dư địa cho chính sách tài khóa. Bởi lẽ, dự trữ ngoại hối không phải là ngân sách của mình, mà là nguồn lực để thực hiện các nghĩa vụ của nền kinh tế đối với bên ngoài (nhập khẩu, thanh toán nợ, rút vốn hay chuyển thu nhập của khối ngoại). Quy mô dự trữ ngoại hối hiện nay dù tăng cũng không đáng kể so với độ mở của nền kinh tế.

- Nếu không tính toán kỹ lưỡng quy mô gói hỗ trợ thì hệ quả là gì, thưa ông?

Nếu không cân nhắc kỹ chính sách tài khóa thì sẽ gây bất ổn vĩ mô. Thâm hụt ngân sách càng lớn sẽ kéo theo cung tiền tăng mạnh. Bởi vì ở Việt Nam, chính sách tài khóa và tiền tệ không độc lập với nhau, mà có sự phối hợp với nhau. Chính phủ muốn phát hành trái phiếu thì Ngân hàng Nhà nước phải đảm bảo hệ thống ngân hàng có thanh khoản tốt, nhờ đó việc phát hành mới thuận lợi. Trái phiếu này sau đó có thể được NHNN mua lại thông qua các nghiệp vụ của họ. Khi Việt Nam thâm hụt ngân sách những năm qua, cung tiền tăng rất mạnh.

Vay nợ nước ngoài cũng vậy, việc mua vào ngoại tệ sẽ dẫn đến cung nội tệ tăng theo. Về lâu dài việc tăng cung tiền quá nhanh sẽ dẫn đến bong bóng giá tài sản và lạm phát giá cả tiêu dùng.

Ngoài ra, cũng cần thận trọng với đánh giá cho rằng có thể hạ lãi suất nhiều hơn nữa. Bởi vì nếu lãi suất càng hạ thì tiền sẽ càng rút khỏi hệ thống ngân hàng vì lãi suất tiết kiệm giảm xuống thấp. Khi đó, dòng tiền lớn có khả năng sẽ dịch chuyển khỏi hệ thống ngân hàng.

- Theo ông, dòng tiền dịch chuyển đi đâu?

Tiền sẽ chuyển vào các thị trường tài sản như chứng khoán, bất động sản nếu nới lỏng tiền tệ quá mức.

|

| Dòng tiền có thể sẽ chảy vào chứng khoán, bất động sản thay vì chảy vào khu vực sản xuất |

- Nếu dòng tiền chuyển vào kênh chứng khoán, bất động sản nhiều thì điều gì sẽ xảy ra?

Khi lãi suất bị ép hạ quá mức, ngân hàng thương mại sẽ ngày càng khó huy động tiền gửi. Ngoài ra, áp lực lạm phát của nền kinh tế đang rất mạnh. Con số thống kê chưa thể hiện hết được áp lực lạm phát, nhưng có thể thấy giá cả nhiều yếu tố đầu vào đang tăng rất mạnh, có loại tăng gấp 2, 3 lần trong một năm. Tất cả đều chờ đợi để phản ánh vào giá hàng tiêu dùng khi cầu tiêu dùng phục hồi.

Kích thích tài khóa và tiền tệ với quy mô lớn lên đến hàng trăm nghìn tỷ, nếu trong thời gian ngắn, thì rủi ro gây lạm phát là rất lớn. Do đó, thiết kế quy mô chính sách hỗ trợ phải phù hợp và chỉ tập trung vào những lĩnh vực cần kíp và các đối tượng cấp bách.

Nguồn lực hỗ trợ, tôi nhắc lại, là phải điều chuyển từ những nguồn chưa cần thiết sang để hỗ trợ, trước khi nghĩ đến việc vay nợ mới. Tổng quy mô gói hỗ trợ phải nằm trong giới hạn thâm hụt ngân sách (theo tôi là khoảng 4-5% GDP) mà nền kinh tế có thể chịu đựng được mà không gây ra các bất ổn vĩ mô.

- Nếu không tính toán liều lượng cho phù hợp thì những biện pháp hỗ trợ này sẽ gây ra những hậu quả gì?

Hệ quả sẽ giống như đợt 2009-2011. Cung tiền tăng vọt, dẫn đến bong bóng giá tài sản vì thị trường tài sản phản ứng rất mau lẹ, đầu cơ vào thị trường chứng khoán, đất đai phản ứng rất nhanh. Sau đó, đến lượt lạm phát giá cả tiêu dùng. Khi đó, không có cách nào khác để kiểm soát lạm phát là phải tăng lãi suất. Như thế doanh nghiệp sẽ lại bị ảnh hưởng nặng nề, nợ xấu phát sinh, hệ thống tài chính suy yếu.

Do đó, để không lặp lại bài học lịch sử đó, nguồn hỗ trợ, quy mô hỗ trợ, thời gian hỗ trợ, đối tượng được hỗ trợ lần này phải được thiết kế phù hợp.

Xin cảm ơn ông!

Lương Bằng (thực hiện)

Nước rút cuối năm: Không lo thiếu đơn hàng, chỉ sợ thiếu người làm

DN đang sản xuất 3 ca/ngày để kịp hàng xuất sang châu Âu, Mỹ. Nhiều đối tác tiếp tục đặt hàng nhưng công ty ngưng nhận vì đơn hàng đã kéo dài đến hết tháng 4 năm sau, số lượng tăng 30%.

Nguồn trích từ báo Vietnamnet

Tham khảo thêm nhiều thông tin hấp dẫn khác tại Báo Vietnamnet.

0 nhận xét:

Đăng nhận xét